源泉徴収:仕組みとメリット

転職の質問

先生、転職を考えているのですが、源泉徴収ってどういう意味ですか?よく聞く言葉なんですが、ちゃんと理解できていなくて…

転職研究家

なるほど。源泉徴収とは、お給料をもらう時にお金の一部を先に税金として差し引かれることだよ。簡単に言うと、税金を『天引き』することだね。

転職の質問

天引き…ですか。でも、どうして先に取られちゃうんですか?あとでまとめて払えばいいのに…

転職研究家

そうだね、いい質問だ。まとめて後で払うこともできるんだけど、まとめてだと金額も大きくなって負担に感じやすいし、支払いを忘れてしまう人もいるかもしれない。だから、少しずつ天引きすることで、負担を少なくして、確実に税金を納めてもらう仕組みにしているんだよ。

源泉徴収とは。

仕事を変えることと、新しい技術を学ぶことに関係する「源泉徴収」について説明します。源泉徴収とは、お給料や会社の利益の分配金、預貯金の利子などから、決められた税金を取り、国や地方の役所におさめる仕組みのことです。お給料などから、源泉徴収税額表という表を使って、税金の対象となる金額が決まります。源泉徴収は、給料から差し引かれるという意味で「天引き」と呼ばれることもあります。本来は、1年間の収入が全てわかった後で税金を計算し、納めるものですが、税金を納める時期が集中したり、一度にたくさんのお金を払うと負担が大きく感じられるため、お給料などが支払われる度に、その一部を税金として先に徴収する、というのが源泉徴収です。

源泉徴収とは

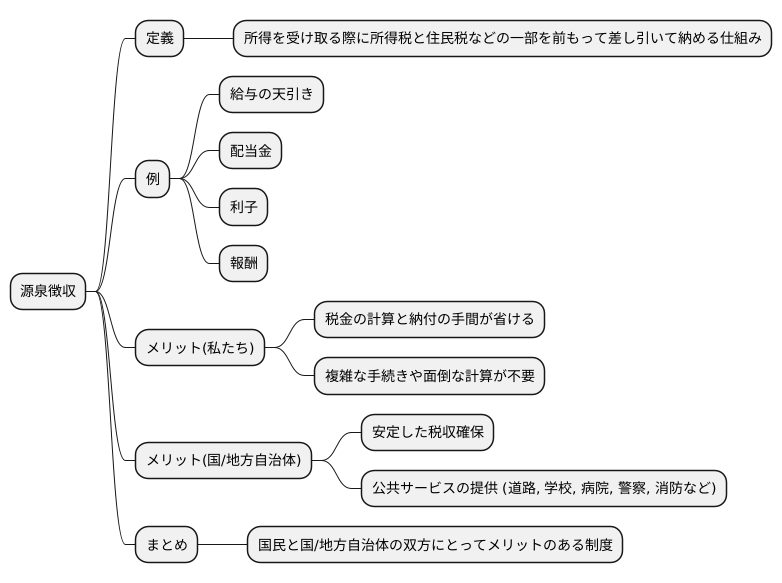

源泉徴収とは、所得を受け取る際に、所得税と住民税などの一部を前もって差し引いて、国や地方自治体に納める仕組みのことです。 つまり、私たちの手元に入るお金は、すでに税金が引かれた後の金額ということになります。

給与の支払い時に、毎月会社が天引きしているものが、源泉徴収の代表的な例です。 お給料をもらっている人は、すでに源泉徴収を経験済みということになります。この他にも、株式投資で得られる配当金や銀行預金でもらえる利子、あるいは仕事で得る報酬など、様々な場面で源泉徴収は行われています。

では、なぜこのような仕組みがあるのでしょうか?源泉徴収には、私たちにとって大きなメリットがあるからです。 もし源泉徴収がなければ、私たちは自分で税金の計算をして、納める必要があります。これは大変な手間ですし、計算を間違えてしまう可能性もあります。源泉徴収のおかげで、私たちは複雑な手続きや面倒な計算をする必要がなくなり、税金を納める負担が軽くなるのです。

源泉徴収は、国や地方自治体にとっても重要な仕組みです。 税金を前もって徴収することで、安定した税収を確保することができ、私たちの暮らしを支える様々な公共サービスを提供することに繋がります。 例えば、道路や学校、病院などの整備、警察や消防などの公共サービスは、税金によって支えられています。

このように、源泉徴収は、私たち国民と国や地方自治体の双方にとってメリットのある、大切な制度と言えるでしょう。 税務処理を簡単にしてくれるだけでなく、安定した税収確保にも役立っています。普段あまり意識することはないかもしれませんが、源泉徴収は私たちの暮らしを支える重要な役割を果たしているのです。

源泉徴収の対象となる所得

私たちが受け取る収入には、あらかじめ税金が差し引かれるものがあります。これを源泉徴収といいます。源泉徴収の対象となる収入の種類は様々で、私たちの暮らしに深く関わっています。

まず、会社員などが受け取る給料やボーナスは給与所得と呼ばれ、源泉徴収の対象となります。毎月受け取るお給料だけでなく、年に一度や二度もらうボーナスも対象です。

次に、退職金や年金などの退職所得も源泉徴収の対象です。長年勤めた会社を退職する際にもらう退職金や、老後の生活を支える年金も含まれます。

また、銀行預金や債券などから得られる利子も源泉徴収の対象です。これは利子所得と呼ばれます。

株式投資で得られる配当金も配当所得として源泉徴収の対象となります。

さらに、原稿料や講演料などの報酬、料金も源泉徴収の対象となります。本を書いたり、講演を行ったりして得た収入も含まれます。これらは、個人事業主やフリーランスの方にとって重要な収入源となることが多く、注意が必要です。

これらの所得は、支払う側が税金を天引きし、私たち納税者に代わって税務署に納めることになっています。つまり、私たちが自ら税務署に税金を納める手間が省かれているのです。このように、様々な種類の収入が源泉徴収の対象となっており、私たちの日常生活と密接に関係していることが分かります。

| 収入の種類 | 所得区分 | 対象者 |

|---|---|---|

| 給料、ボーナス | 給与所得 | 会社員など |

| 退職金、年金 | 退職所得 | 退職者、受給者 |

| 銀行預金の利子、債券利子 | 利子所得 | 預金者、債券保有者 |

| 株式配当金 | 配当所得 | 株式投資家 |

| 原稿料、講演料などの報酬・料金 | 報酬・料金 | 個人事業主、フリーランスなど |

源泉徴収の計算方法

源泉徴収は、所得を受け取る際に所得税の一部を天引きする制度です。お給料やアルバイト代、退職金などを受け取る際に、すでに税金が引かれているのはこのためです。源泉徴収される税金の金額は、所得の種類によって計算方法が違います。

まず、お給料やアルバイト代などの給与所得の場合、あらかじめ決められた源泉徴収税額表を使って計算します。この表は、扶養している家族の人数や給与の金額によって税額が決まるようになっています。税務署や市区町村役場で入手できますし、国税庁のホームページでも確認できます。

次に、退職金などの退職所得の場合、退職金から退職所得控除額という一定の金額を差し引いた金額をもとに計算します。勤続年数に応じて控除額が増えるため、長く働いていた人ほど控除額は大きくなり、結果として税金は少なくなります。

銀行預金で受け取る利子や株式投資で受け取る配当といった利子所得や配当所得の場合は、多くの場合、決まった税率で計算されます。

また、講演料や原稿料などの報酬・料金も源泉徴収の対象です。こちらも支払われる金額に応じて決められた税率で計算されます。

このように、源泉徴収は所得の種類によって計算方法が異なるため、それぞれの計算方法をきちんと理解することが大切です。もし計算方法が分からなかったり、不安な場合は、税務署や税理士などの専門家に相談するのが良いでしょう。難しいことのように思えるかもしれませんが、正しい知識を身につけることで、納税もスムーズに行えます。

| 所得の種類 | 源泉徴収の計算方法 |

|---|---|

| 給与所得(給料、アルバイト代など) | 源泉徴収税額表に基づいて計算 |

| 退職所得(退職金など) | 退職金 – 退職所得控除額(勤続年数に応じて増加)に基づいて計算 |

| 利子所得、配当所得(銀行預金の利子、株式投資の配当など) | 多くの場合、決まった税率で計算 |

| 報酬・料金(講演料、原稿料など) | 支払われる金額に応じて決められた税率で計算 |

源泉徴収と確定申告

お給料や報酬から天引きされる源泉徴収は、一年間の所得税の仮払いのようなものです。一年が終わると、実際に納めるべき所得税を計算し、源泉徴収された金額と比べて過不足を精算する必要があります。この精算方法には、主に年末調整と確定申告の二種類があります。

会社員や公務員など、給与所得者で一定の条件を満たす方は、年末調整で精算します。年末調整は、勤務先が代行して行ってくれます。一年間の給与や控除額などの情報をもとに、勤務先が納めるべき所得税を計算し、すでに源泉徴収された金額と比較します。もし源泉徴収額が多ければ払いすぎた税金が戻ってきます。これを還付金といいます。逆に、源泉徴収額が少なければ、不足分を支払う必要があります。

一方、自営業者やフリーランス、あるいは給与所得者でも年末調整の対象外となる方は、確定申告を行う必要があります。確定申告は、自分自身で一年間の所得や経費、控除額などを計算し、税務署に申告する手続きです。源泉徴収されている場合も、その金額を申告書に記載し、納めるべき税額との差額を精算します。還付を受ける場合も、申告することで払いすぎた税金が戻ってきます。確定申告は、毎年2月中旬から3月中旬までの期間に行うのが一般的です。

確定申告は、所得の種類や控除の内容などによって計算方法が複雑になる場合もあります。初めて確定申告を行う方や、複雑な内容で不安な方は、税務署が設けている無料相談窓口を利用したり、税理士などの専門家に相談するのも良いでしょう。確定申告は、正しく行うことで納税の義務を果たすとともに、税金の還付を受けられる可能性もある大切な手続きです。しっかりと理解し、適切な手続きを行いましょう。

| 精算方法 | 対象者 | 手続き | その他 |

|---|---|---|---|

| 年末調整 | 会社員、公務員など(一定の条件を満たす給与所得者) | 勤務先が代行 | 還付または追加納税 |

| 確定申告 | 自営業者、フリーランス、年末調整対象外の給与所得者 | 自身で税務署に申告 | 還付を受ける場合も申告が必要、相談窓口や専門家への相談も可能 |

源泉徴収のメリット

源泉徴収とは、給与や報酬などを支払う人が、あらかじめ税金を差し引いて納める仕組みです。この仕組みには、納める人、受け取る人、そして社会全体にとって様々な良い点があります。

まず、受け取る人にとっての利点を見てみましょう。源泉徴収によって、私たちは税金を支払う際に、一度に多くの金額を準備する必要がなくなります。例えば、毎月の給与から少しずつ天引きされるため、大きな負担を感じずに済みます。これは、家計のやりくりをする上で非常に助かります。また、複雑な税金の計算や、税務署へ行く手間も省くことができます。確定申告の手続きが必要ない場合も多く、時間や労力の節約になります。

次に、支払う側のメリットとしては、従業員への給与計算や支払の手続きが簡素化されることが挙げられます。税金を計算し、納付する手間が省けるため、事務作業の負担軽減につながります。

最後に、源泉徴収は、国や地方の自治体にとっても重要な役割を果たしています。税金が安定して集まることで、私たちの生活を支える様々なサービスを維持することができます。例えば、道路や橋の整備、学校や病院の運営、そして、高齢者や障がい者への支援などです。これらのサービスは、税金によって支えられており、源泉徴収によって集められた税金は、社会全体の利益のために使われています。安定した税収は、国の予算を立てる上でも重要であり、長期的な計画を立てやすくなるという利点もあります。

このように、源泉徴収は、私たち個人だけでなく、社会全体にとって多くの良い点を持つ仕組みと言えるでしょう。一見複雑に思えるかもしれませんが、私たちの暮らしを支える上で欠かせない大切な制度なのです。

| 対象 | メリット |

|---|---|

| 受け取る人 |

|

| 支払う人 |

|

| 国や地方自治体 |

|

まとめ

源泉徴収とは、所得税などを前もって差し引いて国に納める仕組みのことです。私たちが受け取る給与明細を見ると、給与の金額と共に所得税が差し引かれているのに気付くでしょう。これはまさに源泉徴収が行われているためです。他にも、銀行預金から得られる利子や株式投資から得られる配当金なども源泉徴収の対象となります。つまり、様々な種類の所得に対して、あらかじめ税金が天引きされているのです。

源泉徴収で差し引かれる税金の額は、所得の種類によって計算方法が異なります。給与の場合は、給与の金額や扶養家族の人数、各種控除などを考慮して計算されます。利子や配当金の場合は、一般的に一定の割合で差し引かれます。このように、所得の種類に応じて適切な計算方法が定められているのです。

一年を通して源泉徴収された税金の額は、年末調整や確定申告によって最終的な精算が行われます。年末調整は、会社員など一定の条件を満たす人が対象となり、会社が代行して精算を行います。確定申告は、自営業者や一定以上の所得がある会社員などが対象となり、自身で税金を計算し、納付する必要があります。源泉徴収された税金が多すぎる場合は還付を受け、少なすぎる場合は追加で納付することになります。

源泉徴収には、私たちにとって多くの利点があります。まず、税金を一括で納める必要がなく、負担が軽減されるという点です。また、国にとっては、安定的に税収を確保できるというメリットがあります。

税金は、私たちの生活を支える道路や学校、病院などの公共サービスを提供するための大切な財源です。源泉徴収は、この税金を円滑に集めるために欠かせない制度と言えるでしょう。私たち一人ひとりが源泉徴収について正しく理解することは、自身の財産を適切に管理する上でも、社会に貢献する上でも非常に重要です。日々の生活の中で、源泉徴収について意識を向けてみてはいかがでしょうか。